全球锂矿资源:勘探开发焦点与供需走向分析

动力电动汽车和储能等产业发展迅猛,锂金属在新能源领域作用重要,被认可为“21 世纪绿色能源金属和白色石油”,列为国家“关键金属”之一,“锂电池之父”获诺贝尔化学奖使其发展再受关注,锂资源关乎新能源汽车产业健康发展,战略地位日益凸显。国际能源署报告指出到 2040 年对锂等关键矿产需求将增 6 倍,上游锂矿资源是锂电产业链发展关键,近年来勘探开发加快,但全球锂资源分布和开发现状不均衡,高质量资源集中,技术与政策壁垒加剧国际竞争,多国加强管控和储备,锂产业链健康发展意义重大。本研究以全球锂资源为切入点,分析相关情况,为政策制定和市场战略提供依据。

1 全球锂矿资源概况

锂资源在全球分布较广,但分布不均匀,高质量、易开采的锂矿资源具有相对集中的特点。根据美国地质调查局(USGS,2023)①统计数据,全球的锂矿已发现有不同类型的锂矿床,主要分布在智利、玻利维亚、阿根廷、巴西、澳大利亚、中国、阿富汗、刚果(金)、津巴布韦、马里、加纳、纳米比亚、美国、加拿大、俄罗斯、墨西哥、塞尔维亚、西班牙、葡萄牙、奥地利、芬兰、爱尔兰、捷克以及俄罗斯等20余个国家(图1)。其中锂资源量丰富和禀赋最好的国家有智利、玻利维亚、阿根廷、澳大利亚、中国、刚果(金)、津巴布韦等。

全球锂矿资源量丰富,根据美国地质调查局 (USGS,2024)②的统计,全球锂资源总量约为9800 万 t,储量总计约2800万 t。其中,玻利维亚和阿根 廷拥有最大的锂资源量,分别为2300万 t和2200万 t,其他国家如智利约为930万 t、澳大利亚620万 t、 中国300 万 t、美国110 万 t;而据WORLD POPULATION REVIEW(世界人口评论)提供的一个 2024年的全球锂资源量排名:玻利维亚为2300万 t, 占全球储量的21.89%;阿根廷为2200 万 t,占 20.94%;美国为1400 万 t,占13.32%;智利为1100 万 t,占10.47%;澳大利亚为 870万 t,占8.28%;中国 为680万 t,占6.47%,根据这份报告,全球锂资源量 总计约1.0508亿 t。尽管各报告在具体数据上存在 一些差异,但它们都突出了锂作为关键矿产的重要性,以及主要资源国家的分布情况。近年来,全球锂矿勘探和开发正处于快速增长阶段,各国政府和企业都在积极布局,特别是在中国、澳大利亚、加拿大、拉美锂三角和非洲地区投入,使全球锂资源量显著增长。

根据NAI500(2024)和Benchmark Mineral Intel⁃ ligence的报道,2023 年全 球锂勘探预算显著增加,几乎翻了一番,达到约8.3 亿美元。这表明锂资源的勘探活动正在加速,显示 出对锂资源开发的巨大需求。值得注意的是,澳大 利亚、加拿大、阿根廷和美国4国在全球锂勘探预算 中占据主导地位,合计占近75%,其中预算排名前 两位的国家分别是澳大利亚(1.74亿美元)和加拿大 (1.68亿美元)。阿根廷的锂勘探预算到2023年几 乎翻倍,达到约1.4 亿美元,创下历史新高(USGS,2024)。此数据表明,这些国家对锂资源开发的重视程度尤为显著。

根据S&P Global Commodity Insights 的统计, 2024年第一季度全球锂储量和资源总量达到3.035 亿 t,比2021 年同期增长52.2%。持续勘探推动锂 资源探明量显著上升。例如,阿根廷国家统计局 (INDEC)报道,2024年7月阿根廷锂产量同比增长 56.7%,达到4991 t碳酸锂。智利近期宣布实施锂矿 国家化战略,计划通过公私合营模式开发其锂资 源,增加国家控股权。这一政策加强了智利对拉美锂资源开发的控制力。与此同时,拉美地区的“锂三角”(阿根廷、智利、玻利维亚)吸引了全球投资者的关注,未来锂资源开发潜力备受期待。

非洲的锂资源正逐渐成为全球勘探投资的焦 点。根据Barich(2022)③的分析,2018至2022年间, 非洲地区70%的锂矿勘查达到了详查,2022年矿山 勘查的比例上升了23%(王秋舒等,2024)随着勘探 的投入,其锂矿的潜力正逐步被开发。非洲主要锂 资源分布主要在 津巴布韦、纳米比亚、马里、加纳和 刚果(金)5个国家,总储量约2575万 t碳酸锂当量 (LCE)。然而,尽管投资增加,非洲地 区仍面临基础设施不足、政治不稳定和宏观经济风 险等挑战。

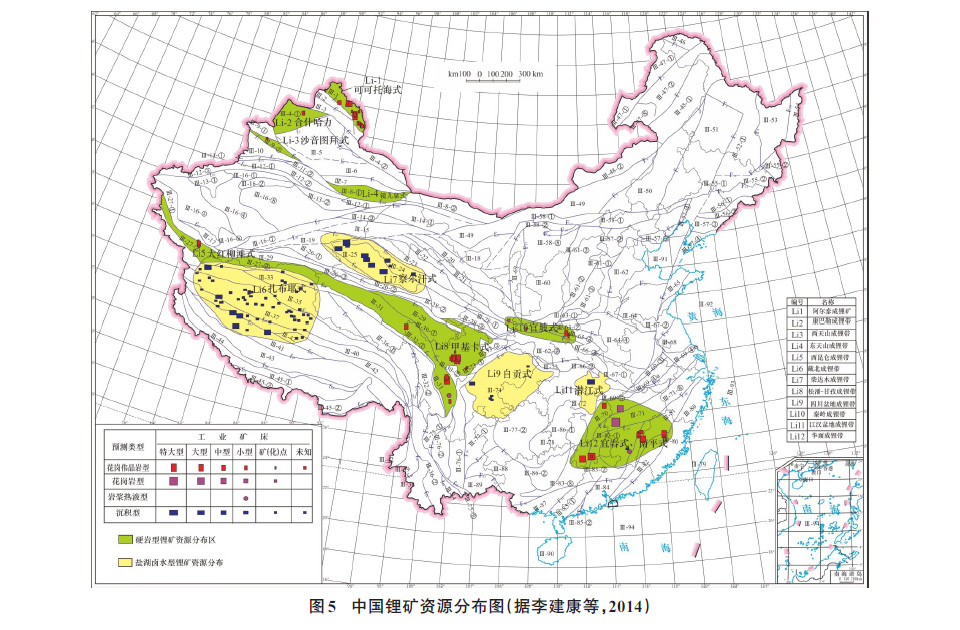

中国在全球锂资源的开发和生产中扮演着关 键角色。中国政府在2023年启动了新一轮的“找矿 突破战略行动”,将锂矿作为重点勘探资源,2025年 1月8日自然资源部中国地质调查局宣布,中国锂矿 储量从全球占比6%升至16.5%,从世界第六跃至第 二,重塑了全球锂资源格局。其中在西昆仑—松 潘—甘孜锂三角锂矿储量进一步得到了极大的提 升,在川西雅江甲基卡麦基坦、措拉、烧炭沟、德扯 弄巴、雅江木绒、马尔康党坝、以及新疆喀喇昆仑地 区大红柳滩、白龙山等地锂矿找矿勘查取得重大进 展。累计探明650 余万 t,资源潜力超3000 万 t,极大丰富了中国锂矿种类,拓展了找矿范围, 为中国锂矿勘查开发提供了新方向和潜力,引领了 新疆、四川、青海等地区锂矿找矿示范,有力推动区 域经济社会发展。盐湖型锂矿方面,经过调查评 价,我国盐湖锂新增资源量达1400余万 t,跃居仅次 于南美锂三角和美国西部的全球第三大盐湖型锂 资源基地。锂云母方面,江西等地区锂云母提锂技 术难题攻克,提高了锂云母型锂矿的利用效率和经 济性,新增资源量超1000万 t。开辟新“锂”程碑。 此次重大突破,将有效缓解中国锂资源供应紧张局 面,推动全球锂资源市场更加健康发展。与此同 时,中国还在全球范围内积极布局获得优质锂资 源,以满足国内新能源产业日益增长的需求。

2 全球锂矿主要类型

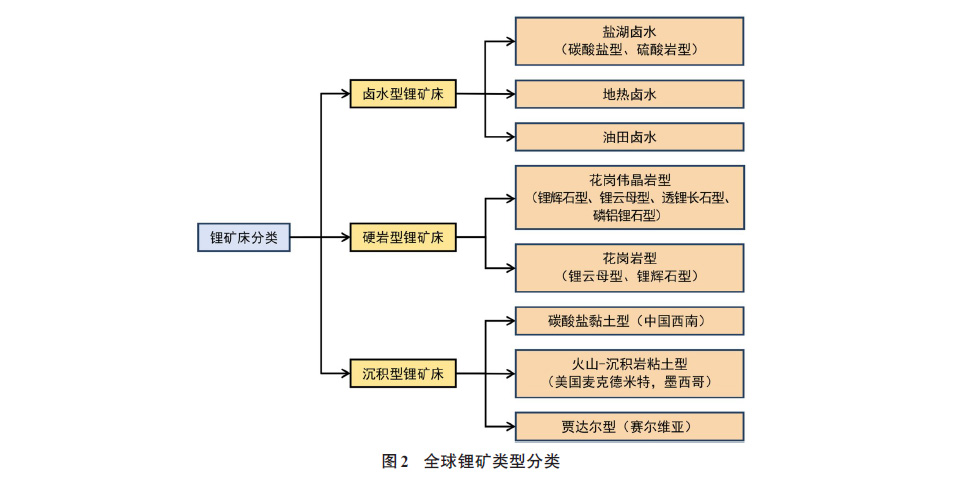

全球锂矿成矿类型多样,主要包括卤水型(盐湖卤水、地热卤水等)、硬岩型(花岗伟晶岩型、花岗岩型)及沉积型(图2)。其中,含锂卤水型矿床占全球锂资源的66%,硬岩型(花岗伟晶岩型)占26%,沉积岩型占7%。其中,卤水型锂矿在全球锂资源供给中占据主导地位,尤其在南美“锂三角”区,硬岩型锂矿则是锂生产的传统主力,依赖成熟的开采技术;目前,盐湖卤水、硬岩型锂矿已实现工业化开采与冶炼,合计探明资源量约占全球总量90%以上。沉积型锂矿等虽然大多数尚无成型工业矿床,但潜在的资源量和开发前景已引起了广泛关注。锂矿类型的形成和分布与其各自特有的地质条件密切相关。其多样化的成矿机制决定了不同类型锂矿的形成条件和分布特点。

卤水型锂矿是含锂盐水聚集在盐湖或地热源中的矿床。此类锂矿依赖于干旱的内陆盆地和蒸发环境,其形成与区域气候和水文条件密切相关,主要集中在南美洲的“锂三角”地区,包括玻利维亚的乌尤尼盐沼、智利的阿塔卡马盐湖和阿根廷的萨拉尔德洪盐湖。这些地区的矿床因高浓度锂而成为全球锂资源的核心。

硬岩型锂矿主要存在于花岗伟晶岩中,主要矿物是锂辉石、锂云母等。此类矿床的形成与造山带的岩浆活动和岩浆结晶演化过程密切相关,是世界上最重要的锂矿类型之一。澳大利亚的格林布什矿是世界上最大的硬岩锂矿之一,其他代表性锂矿包括中国川西甲基卡、刚果(金)马诺诺及津巴布韦比塔基等。

沉积型锂矿主要与湖相沉积环境中的土矿物(如蒙脱石、海泡石)有关。此类矿床的锂资源来源于富含锂的母岩风化和化学沉积过程。以美国内华达州的托诺帕盆地和塞尔维亚为代表。尽管尚无成型的工业矿床,近年来的研究和勘探项目不断推进了此类矿床的开发潜力。

2.1 盐湖卤水型锂矿

卤水型锂矿是指含锂盐水聚集在盐湖或地热源中形成的矿床,其形成高度依赖于干旱的内陆盆地和蒸发环境是必要条件,锂的富集与盐湖底部沉积物和基底岩石的矿物组成有密切关系。这种类型的锂矿床的形成与区域气候、水文条件和地质构造密切相关,是全球锂资源的重要来源之一。

在卤水中,锂以游离的Li⁺形式存在于盐湖卤水中,锂离子可以与氯离子(Cl⁻)、硫酸根离子(SO₄²⁻)、硼酸根离子(B₄O₇²⁻)等形成不同的复合物,主要包括:氯化锂(LiCl)、硫酸锂(Li₂SO₄)、偏硼酸锂(Li₂B₄O₇)。卤水中Li⁺常与钠、钾、硼、镁、铷、铯等元素共存,通常含有多种阳离子(如钾、钠、镁、钙)和阴离子,这些离子共同存在影响锂的分离和提取效率。部分盐湖由于地质或化学特性,锂可能以络合物的形式存在,但浓度较低,不是主要形式。

这类矿床的形成还受到水盐体系的演化和长时间蒸发浓缩过程的控制。盐湖卤水中锂的浓度各异。有经济价值的卤水含锂浓度通常为150×10-6~7000×10-6。主要有碳酸盐型、硫酸盐型和卤化物型。分离盐湖卤水中锂离子与镁离子是盐湖提锂技术的关键,含锂浓度越高和镁/锂比值越低,易于开发利用。由于卤水提锂技术的不断发展,卤水型锂矿逐渐成为经济开采的主要锂矿类型之一。

盐湖卤水型锂矿主要产于赤道两侧,南北纬 19°~37°之间的南美安第斯高原、中国青藏高原及北 美西部高原的现代干旱的内陆盆地和封闭湖泊中 。这些高原的形成与隆升起因于 板块俯冲及陆陆碰撞作用,南美安第斯高原和北美 西部高原是太平洋板块向美洲板块俯冲-增生造山 形成的,中国青藏高原则是印度板块向欧亚板块俯 冲-陆陆碰撞作用,一方面形成高原地貌, 挡住了来 自大洋的水汽,从而导致高原内部降水减少,形成 干旱气候,引发强烈蒸发作用;洋壳俯冲至上地幔之后,由于脱水和部分熔融导致其中的氯、钾、锂和溴等挥发分进入岩浆并被带到地壳浅部富集,板块俯冲-碰撞作用形成大量构造盆地,同时,周围新生代火山活动频繁,断层发育,岩浆活动又引起大量温热泉水活动,高温水-岩反应将地壳中大量锂等成矿物质释放出来,汇入盆地并通过蒸发浓缩形成富锂盐湖。

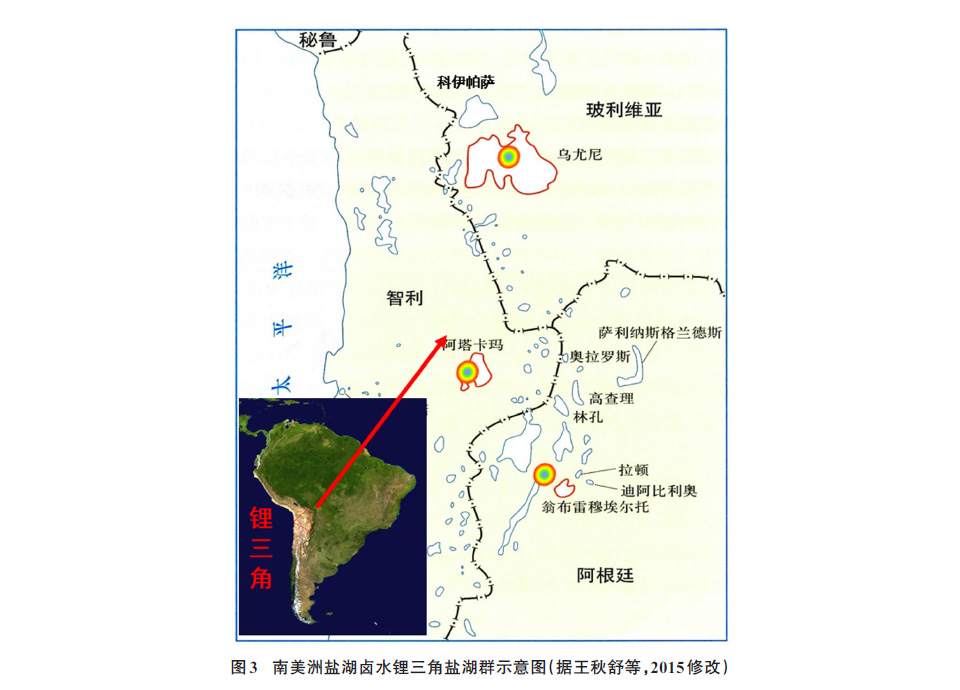

在南美安第斯高原智利、阿根廷和玻利维亚三 国交界的100多万 km2的荒原中,密集分布有190个 含锂盐湖(图3),构成了世界著名的盐湖锂三角。 该地区该区气候干燥,年蒸发率高,年降雨量低。 根据Steinmetz et al(. 2020)的研究,来自安第斯的河 流水中锂元素含量0.05×10-6~5×10-6,盆地南部和东 部浅层地下水中锂元素含量5×10-6~10×10-6,是锂的 主要补给来源。盐湖锂三角具有锂资源禀赋好、盐 湖卤水镁/锂比值普遍很低,介于1.4~10,锂离子的 浓度为 0.04%~0.15%,易于开发。探明资源量大, 占全球一半以上。

最著名的玻利维亚的乌尤尼(Uyuni)、智利的阿 塔卡马(Atacama)、马里昆加(Maricunga),阿根廷的 翁布雷穆埃尔托(Hombre Muerto)、高查理—奥拉罗 斯(Cauchari-Olaroz)、林孔(Rincon)等10 个世界级 优质盐湖。这些矿床以高浓度的锂含量著称,资源 量占全球锂的份额大,成为全球锂资源开发的战略 核心区域。

玻利维亚的乌尤尼(Uyuni),锂资源量占世界总 储量的39%,是世界第一大盐湖,海拔3653 m。面 积9065 km2,锂浓度80 ×10-6~1150 ×10-6,属于硫酸 盐型,但镁锂比相对较高。智利阿塔卡玛(Atacama) 盐湖是智利最大的盐湖,海拔2300 m,面积3000 km2。锂平均浓度为1840×10-6。镁锂比为6.4,属于 硫酸镁亚型。中心锂浓度最高的区域可达4000× 10-6,部分地区已变成干盐滩。该地区为世界主要 的锂产地。阿根廷的锂盐湖主要集中在萨尔塔省、 胡胡伊省和卡塔马卡省的普纳高原地区,这片区域 有超过20个盐湖分布,著名的有Hombre Muerto(翁 布雷穆埃尔托)和Cauchari-Olaroz(奥拉罗斯)以及 Rincon(林孔)盐湖。总面积约为565 km2,平均海拔 约4300 m。盐湖中的锂浓度范围为90×10-6~900× 10-6,镁锂比相对较低,这使得提取工艺相对简便, 降低了生产成本。该地区的盐湖多属于硫酸盐型, 其矿物组成有利于锂的提取和分离。

美国内华达州的克莱顿谷(Clayton Valley)以其 丰富的锂资源而闻名,特别是位于该谷的银峰盐湖(Silver Peak)。银峰盐湖的锂主要集中在沙漠盐滩 下地下的咸水层中。据报道,银峰盐湖的Li₂O储量 约为11.5万 t。

中国的盐湖锂矿主要分布在西藏中北部和青 海柴达木盆地,已发现超过30处含锂盐湖,根据锂业分会及各公司公告,探明的锂资源量超过2500多 万 t(LEC)。大部分盐湖位于海拔较高的地区。其 化学组成在青海和西藏两地存在一定差异。青海 盐湖的镁锂比(Mg/Li)普遍较高,而西藏盐湖的镁锂 比相对较低;在矿床类型上,西藏盐湖以碳酸盐型 为主,而青海盐湖则以硫酸镁亚型和氯化物型、硫 酸盐型为主。不同盐湖中卤水的锂浓度存在较大差异。青海柴达木盆地的一些代表性富锂盐湖包 括察尔汗、一里坪、大柴旦、西台吉乃尔、东台吉乃 尔等;而西藏的代表性富锂盐湖有藏北的扎布耶、 当雄错、麻米错、班戈错、结则茶卡等。

察尔汗盐湖位于柴达木盆地的中南部,海拔 2600 m,总面积5856 km2,盐湖以钾镁盐矿床为主 。是中国最大的硫酸镁亚型盐湖,其钾盐储量高达数百亿t,同时伴生有锂、镁、钠、硼、碘等资源。然而,察尔汗盐湖的锂浓度仅为0.003%,显著低于其他盐湖,镁锂比高达1837,导致提取锂的难度较大。

扎布耶盐湖是世界第三大、亚洲第一大的锂盐 湖,属于碳酸盐型锂湖。该湖位于海拔4422 m,总 面积为247 km2,锂浓度较高,达1724×10⁻⁶,是全球 镁锂比最低的盐湖之一,镁锂比小于0.005。扎布耶 盐湖的卤水已经接近或达到碳酸锂的饱和点,被认 为是世界上最优质、独一无二的天然碳酸锂固体资 源和高锂低镁的富碳酸锂盐湖之一。

2.2 硬岩型锂矿

硬岩型锂矿(Spodumene-bearing hard rock lithium deposits)是指锂以矿石形式存在于坚硬岩石 中的矿床,主要包括花岗伟晶岩型和花岗岩型矿 床。其成矿作用与深部岩浆活动密切相关,尤其是与偏酸性岩浆活动关联。在岩浆结晶分异过程中, 锂等不相容元素在残余岩浆中富集,最终形成富锂 的花岗伟晶岩或花岗岩型锂矿。在这一过程中,岩 浆活动提供了初始的物源,陆壳部分熔融过程进一 步富集了锂元素。

硬岩型锂矿的成矿时代可以从太古宙到新生代,形成于稳定的地台区或构造活跃的造山带,是 伴随多次地壳运动和地质过程的产物,最终形成了 锂矿床。矿体的形态复杂且多样化,受到构造裂隙 的控制,因此形态常不规则。伟晶岩脉的分带性和 分异性差异较大,可呈分散或集中产出。大型矿床 的锂矿体长度可达1000 m至数千米,厚度可达100 m以上。此外,伟晶岩型锂矿的围岩类型多样,除了 常见的花岗岩、片麻岩和片岩外,基性岩中也可能 出现伟晶岩型锂矿床。

全球硬岩型锂矿分布主要集中在澳大利亚、非洲、中国以及北美等地区。澳大利亚是世界上产量最大的硬岩型锂矿国之一。非洲的锂资源也非常丰富,主要分布在刚果(金)、津巴布韦、马里、加纳、莫桑比克等地(付小方等,2019)。中国的硬岩型锂矿床主要分布在四川、新疆、江西、湖南等地区。北美与欧洲主要分布在加拿大、葡萄牙等地。

与盐湖提锂相比,硬岩提锂的优势在于提取锂速度较快。此外,硬岩型锂矿提取的锂纯度更高,适用于高端应用,如高密度电动汽车动力电池制造。然而,由于硬岩提锂的能耗较高,导致成本相 对较高,但由于其高纯度和稳定供应,在锂需求日 益增长的背景下依然具有重要地位 。

澳大利亚锂矿在全球范围内占有非常重要的 地位。锂矿资源约占全球伟晶岩型锂矿的一半。 伟晶岩型锂矿主要赋存于花岗片麻岩、角闪岩和角 闪石片岩中。主要赋锂矿物为低铁锂辉石。具有 品位高、规模大、伴生稀有元素丰富等特点。多期 成矿,形成于太古宙至元古宙时期(2527~1100 Ma) 。探明矿石资源主要分布在 西澳洲的九大锂矿床。著名的锂矿山包括Green⁃ bushes、Pilgangoora、Marion 和Cattin。这些矿床的 Li₂O(氧化锂)含量范围通常在0.98%~2.0%,矿石品 位较高,是全球锂矿开发的主要来源之一。

格林布什(Greenbushes)锂矿床不仅是全球最 具代表性的锂辉石矿床之一,也是开采历史最悠久 的锂矿之一。根据天齐锂业公告,截至2023年12 月31日,该矿床的矿石资源量(探明、控制和推测资 源)达4.47亿 t,Li₂O 含量为1.5%,相当于1600万 t 碳酸锂当量(LCE)。该矿床因其高品位和稳定的资 源供应被视为全球锂辉石供应的关键来源之一。 除了Greenbushes矿,澳大利亚其他重要的锂矿项目 还包括皮尔甘古拉(Pilgangoora)和沃吉纳(Wod⁃ gina)矿山。

非洲的锂矿资源主要产自太古宙到古元古代的古老克拉通地块边缘,主要赋存在前寒武纪绿岩带及其周围区域。这些锂矿的形成与花岗岩侵入和后期伟晶岩的分异密切相关,成矿时代集中于前寒武纪,少数矿床形成于早古生代。锂矿多为伟晶岩型锂矿床,主要特点为矿床的分异程度较好,但锂矿化不均匀,矿体较为分散。中小型锂矿呈“鸡窝矿脉”现象较为常见,这使得矿体的勘探和开采面临一定挑战;常见的锂矿物包括锂辉石、透锂长石、锂云母和磷铝锂石等。矿床中锂常与钽、锡、铍等其他稀有金属共生,增加了矿石的综合开采价值,但多种锂矿物组合使选矿工艺较为复杂,需要更高的技术水平和选矿工艺,以提高锂的回收率。由于非洲大部分矿床位于热带地区,地表氧化作用较为强烈,矿床表层常存在锂被氧化和贫化的问题(英国地质调查局,2021④)。这一现象增加了矿石的处理难度和提取成本。随着全球锂需求的上升,非洲的锂矿在未来将发挥更重要的作用。

中国硬岩型锂矿资源丰富。以花岗伟晶岩型为主,花岗岩型次之。矿床的形成主要与中生代陆内造山带的构造活动密切相关,尤其是位于松潘—甘孜—白龙山造山带,因产出川西的甲基卡、可尔因等以及新疆白龙山等近20个超大型和大型锂矿床而著名,构成了“中国锂三角”。这些地区地壳活动频繁,陆壳岩浆侵入作用强烈,有利于锂矿床的形成。成矿时代主要为三叠纪晚期—侏罗纪早期。

中国花岗伟晶岩型锂矿主要集中分布于四川 西部、西昆仑大红柳滩、新疆阿尔泰及西藏等地。 在全球占有重要地位。矿石中主要含锂矿物以锂 辉石为主,通常呈层状和脉状产出,并与铌、钽、铍、 铯等稀有金属元素共生,具有资源量大,氧化锂品 位高的特点 。四川省的锂矿资源尤为丰富。众多 超大型、大型锂矿床产于松潘—甘孜—白龙山“中 国锂三角”区。已发现的锂矿有石渠县扎乌龙,康 定市—雅江县甲基卡矿田、木 绒、道孚县容须卡,马尔康市—金川县可尔因矿田 以及九龙县锂等稀 有金属矿产地70处。超大型、大型锂矿床均达到普 查、详查及勘探程度。这些矿床的氧化锂(Li₂O)平 均品位为1.30%~1.61%。并以规 模大、品位稳定、伴生稀有金属多且易开采的特点, 探明氧化锂资源量约600万 t,其中甲基卡矿田及外 围探获的氧化锂资源量可达360 万 t,预测资源量 500万 t。甲基卡已被列为国家新能源资源基地,将 对国内锂资源的安全稳定供应起着重要作用。

新疆的伟晶岩型锂矿资源主要分布在西昆 仑—喀喇昆仑、阿尔金、阿尔泰山和东天山4个区 域。其中,西昆仑—喀喇昆仑锂矿带是新疆最大的 成矿带,以复杂的地质构造和岩浆活动为特点。花 岗岩的侵入和后期的伟晶岩活动促成了锂矿的富 集。推断该区域资源量约占新疆总资源量的84%。 和田县的大红柳滩矿集区是中国少数几个硬岩型 锂矿勘查基地之一。该区域发现了多个具有大型 和超大型资源潜力的锂矿床,如白龙山锂矿,其勘 探一期控制氧化锂资源量超过60万 t,达到超大型 规模;近年来,新疆地质矿产勘查开发局在该地区 取得重大突破,累计探明氧化锂资源量约202万 t,Li₂O平均品位为1.5%。

花岗岩型锂矿作为岩体型锂矿的代表,主要分 布于华南地区,以江西宜春宜丰—奉新和新坊矿区 最为典型,主要有横峰、广昌、宁都、宜丰、奉新、石 城等锂矿产地有13处。主要含锂的 矿物为铁锂云母、锂云母,赋存在花岗岩或花岗质 斑岩及细晶岩中,江西宜春414矿床就是此类矿床 的代表,其他的还有湖南正冲和尖峰岭,广西栗木 等矿床。氧化锂(Li₂O)含量通常在0.3%~1.1%,品 位较低,探明可利用氧化锂资源量约258万 t,其中 宜春钽铌矿氧化锂资源量为110 万 t。

2.3 沉积型锂矿

沉积型锂矿通常被归类为“非常规锂矿床”,在这些矿床中,锂主要以类质同象或离子吸附的形式赋存在黏土矿物中,如绿泥石、蒙脱石、高岭石和伊利石。此外,少量锂以独立含锂矿物的形式存在。沉积型锂矿的锂主要来源于火山岩和碳酸盐岩等基岩,并通过沉积和搬运作用进入湖相或潟湖相等低能的还原沉积环境中。

沉积型锂矿广泛分布于黏土岩、铝质黏土岩、 铝土矿,也出现于碎屑岩如绿豆岩(凝灰岩)和泥岩 中。根据成因与赋存特征,该类型矿床可分为碳酸 盐黏土型锂矿、火山岩-沉积黏土型和贾达尔(Ja⁃ dar)型锂矿。美国、墨西哥和塞尔 维亚等国拥有重要的火山-沉积型锂矿床,典型代 表包括美国的麦克德米特火山沉积型锂黏土矿、墨 西哥的Sonora 矿床。塞尔维亚的贾达尔(Jadar)矿 床含锂矿物为羟硼硅钠锂石,是一种含锂和含硼的 新矿物。

近年来,沉积型锂矿的开发逐渐引起广泛关注,尽管目前尚无成型的工业矿床,但随着技术的进步,这类矿床的开发潜力将得到进一步发掘,成为未来锂供应的重要来源。例如,麦克德米特火山口锂黏土矿床位于美国内华达州和俄勒冈州的边界,由浅层含锂的火山凝灰岩沉积物组成,主要富集于伊利石和锂蒙脱石中。最新研究表明,锂的品位因矿物类型而异。在以蒙脱石为主的层段中,锂含量约为0.51%;而在以伊利石为主的层段中,锂含量更高,约为1.21%,最高可达2.4%,该矿床锂资源量可能有2000万~4000万 t,最高可达1.2亿 t,或成 为世界最大的锂资源量地之一。未来将成为全球 潜在的锂资源供应地。在中国西南地区,如云南安 宁、贵州大竹园、广西平果及四川宜宾等地的铝土 岩系黏土岩、高岭石黏土岩和煤系地层中,也发现 了沉积型锂矿,与铝土矿伴生,未来随着技术开发, 沉积型锂矿的开发正在逐步推进,随着技术的进步 和市场需求的增加,预计这种类型的矿床将在未来 为全球锂供应提供重要增量。

3 全球锂矿的开发现状

全球锂矿的开发随着电动汽车和电池储能行业的迅猛发展发生了显著变化。近几年来,锂作为动力电池制造的关键材料,需求大幅上升。主要的锂矿开采产地分布在澳大利亚、南美的“锂三角”(包括智利、阿根廷和玻利维亚)、非洲、中国盐湖,这些地区的锂供应总量约占全球锂供应的85%。从资源类型来看,全球锂矿开发中,锂辉石占比约48%,盐湖提锂比占41%,锂云母占比11%。

3.1 全球主要锂矿生产国

近年来,随着全球对锂需求的不断增长,主要锂矿生产国加速了资源开发,形成了各具特色的供应格局。

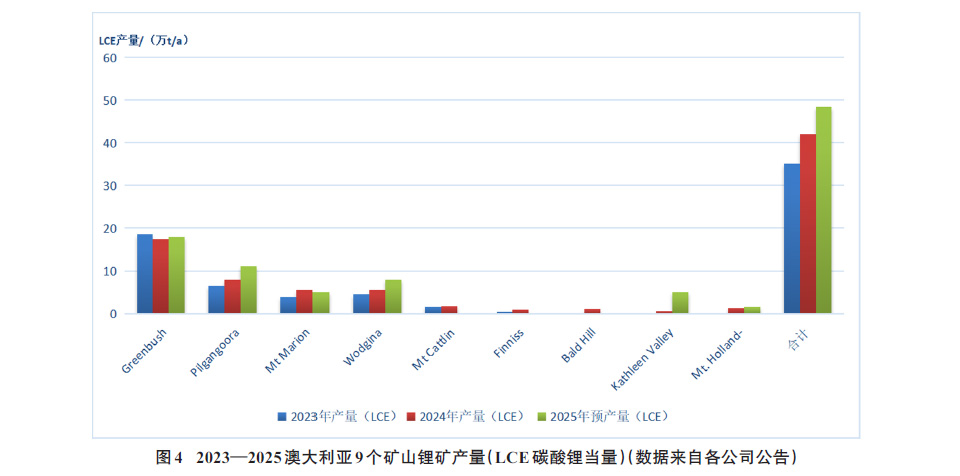

澳大利亚是全球最大的锂生产国,主要通过开 采锂辉石等硬岩矿石提取锂。其主要锂矿山包括 Greenbushes、Pilgangoora、Mt Marion、Wodgina、Mt Cattlin、Finniss、Mt Holland、Kathleen Valley 和Bald Hill。这9个矿山贡献了澳大利亚超过84%的锂矿 资源,奠定了其在全球锂供应链中的重要地位(图 4)。其中,Greenbushes已开采30余年。2023年,澳 大利亚的锂产量约为86000 t,占全球供应的近 55%。大部分锂精矿出口至中国进行进一步加工成 锂盐。2024 年,随着Mt Holland 和Kathleen Valley 等大型项目的投产,澳大利亚的锂精矿产量预计将 增长27.52%,锂产量预计达到41.5万 t碳酸锂当量 (LCE)。然而,由于市场变 化,锂价格的下降(中国储能,2024),2024年部分矿 山如Mt Marion、Mt Cattlin 和Finniss 正面临产量调 整,也影响到一些矿山的持续开发, ArcadiumLithium宣布将在2025年中将Mt Cattlin矿山进入保 养状态,暂停扩展项目。Finniss矿的生产也因市场 低迷而减产。

盐湖卤水型锂矿因其丰富的储量和较低的开发成本,经济优势显著,在全球锂资源开发中占据重要的地位。南美锂三角的智利和阿根廷是主要的生产国,中国的青海、西藏盐湖近年来加快了开发步伐。美国主要在内华达州的克莱顿谷银峰盐湖进行锂的提取。1966年,银峰盐湖就实现了锂矿的规模化开发和投产,成为美国首批商业化运营的锂盐湖项目之一。银峰盐湖的成功开发为后续的盐湖锂资源开发提供了宝贵的经验,推动了全球锂产业的发展。

智利是全球第二大锂生产国,主要依赖于北部 阿塔卡马(Atacama)盐湖的丰富卤水资源。在全球 锂生产中占据重要位置。智利的锂生产主要由美 国的Albemarle和智利的SQM公司运营。2023年, 智利的锂产量估计约为23.4万 t碳酸锂当量(LCE), 占全球供应的重要份额。2024年,智利计划将产量 提高至26万 t碳酸锂当量(LCE),并通过一项国家 锂战略进一步扩展产能(Garip,2024)。该战略强调 政府对盐湖资源的控制,特别是在阿塔卡马和马里 昆加(Maricunga)盐湖,另外还有11个盐湖项目在建 和可行性研究阶段。

阿根廷是全球锂盐湖项目开发最为集中的热 点地区。近年来,阿根廷吸引了大量国际投资,主 要盐湖包括卡塔马卡省普纳高原的Hombre Muerto (翁布雷穆埃尔托)、Cauchari-Olaroz(奥拉罗斯)和 Rincon(林孔)盐湖。2023年,阿根廷的锂产量约为 4万 t碳酸锂当量(LCE),到2024年预计将增至超过 8万 t碳酸锂当量(LCE),增幅达到57%。该国现有的23个开发项目以及更 多计划中的新项目。预计到2025年,阿根廷的锂年 产量有望达到12万 t至17.5万 t。

近年来,非洲锂矿开发取得显著进展,逐渐揭开资源的面纱,在全球锂资源供应中的地位日益提升。中国企业在非洲锂矿资源开发中发挥了主导作用,通过收购和合作等方式加速了多个项目的推进。主要投资集中在津巴布韦、马里、刚果(金)和纳米比亚等国家。例如,华友钴业、中矿资源、雅化集团和盛新锂能等中国公司已在津巴布韦投资数十亿美元,设立矿山和加工厂。此外, 中国企业还在马里、纳米比亚和尼日利亚等国开发 锂矿项目。津巴布韦已成为非洲重要的锂生产国 之一。津巴布韦和马里等国新的生产能力将推动 非洲在全球锂产量中的份额上升至约10%。 到 2025年,非洲的锂产量预计将继续扩大,可能成为 全球主要供应国之一。

然而,非洲锂矿开发也面临挑战。例如,津巴布韦的基础设施薄弱、电力供应不稳定、政策不一致等问题,加之锂价下跌,给生产商带来压力。尽管如此,非洲丰富的锂资源和不断增长的产能使其在全球锂供应链中扮演着越来越重要的角色。

3.2 中国锂矿开发

中国目前开发的主要是盐湖卤水型锂和硬岩 型矿的锂辉石和锂云母矿床(图5)。锂矿呈现出地 域性和资源不均的特点。中国锂资源虽然丰富,但 部分锂矿品位较低,开采难度大,且分布在高海拔 或生态环境脆弱地区。近年锂矿尚未完全开发投 产,锂资源利用率偏低,总体对外依存度较高。2022年,中国锂行业原料对外依存度 约为55%,其中进口锂辉石精矿约284万 t(中国证券网,2023), 另有数据显示,中国锂资源对外依存 度可能高达67%,反映国内供应不足的问题。在2023—2024年,中国锂资源对外依存 度并无明显大幅下降,2023年,中国锂盐产量为67万 t LCE,其中16% 来自国内盐湖,15% 来自锂云 母,仅3%来自国内辉石,其余依赖进口,2023年海 外进口锂矿647万 t,同比增加35%,显示对国际市 场的高度依赖(中国能源报,2024),另有数据统计, 2023年约57.5% 的锂原料需要进口(上海金属网, 2024)。目前中国在锂资源开发方面采取“海外资 源进口+国内加工”模式,通过大量并购或进口海外 锂矿来弥补国内资源开发的不足。例如,中国企业 在澳大利亚、非洲和南美的锂矿布局日益广泛。同 时,国内也在加速技术创新,提升资源开采和利用 率。然而,生态环境保护、提高开发成本和市场价 格波动等因素仍是中国锂资源开发面临的主要挑战。

中国的盐湖锂资源集中于青海、西藏等地。其中,青海盐湖是国内最大的盐湖提锂基地,典型代表包括察尔汗盐湖、东台吉乃尔盐湖和大柴旦盐湖。这些盐湖存在卤水中镁离子含量高,镁锂分离 技术上的瓶颈,成本较高等问题。近年来,随着吸附法、膜分离法等提锂技术的进步,中国在卤水锂资源提取上取得突破,显著提升了回收率并降低了环境影响。据各企业年报统计2023年,青海盐湖提 锂的产量约为8万 t碳酸锂当量, 2024年提升至12 万 t。

西藏的扎布耶盐湖以其低镁锂比和高锂浓度成为中国最优质的锂资源之一,但高海拔、严寒的环境对开采提出了严峻挑战。采用“膜分离+蒸发结晶”工艺的技术突破,2024年扎布耶盐湖2万 t电 池级碳酸锂项目已进入试生产阶段。这标志着西 藏盐湖资源在锂产业链中的潜力逐步释放,未来几 年有望为中国锂供应提供重要支撑。

中国硬岩型锂矿主要分布于四川、江西及新疆 等地。四川西部被称为“中国锂三角”主要分布区, 主要包括甘孜州石渠扎乌龙锂矿、甲基卡锂矿田、 阿坝州可尔因锂矿田等。近年来,这些矿区的开发 取得了显著进展。甘孜州康定甲基卡134锂矿和阿 坝州金川李家沟以及业隆沟锂矿山已投产,李家沟 锂矿山年产量达105万 t,是中国目前已建成生产规 模最大的锂矿山。此外,甲基卡矿田的措拉、烧炭 沟、党坝以及木绒等超大型锂矿山正在可研与建设 中,斯诺威德扯弄巴矿区也进入补充勘探和建设可 研阶段,雅江麦基坦X03超大型锂矿也将进入勘探 阶段。据已获锂矿8个采矿权企业的统计,预期设 计年采矿石产能为890万 t,川西后来者居上,将成 为中国重要的锂矿资源供应地。然而,由于川西锂 矿山地处长江上游生态区且高海拔条件限制,存在 开发分散粗放、集中度较低,开发成本较高且基础 设施薄弱等问题。

江西省的花岗岩型锂矿以宜春为核心,主要资 源为锂云母矿。因锂云母提锂技术的优化,已实现 规模化生产。主要生产矿山在宜春市,主要有宜春 钽铌矿、宜丰县白市化山瓷石矿、宜丰县大港瓷土 矿、宜丰县狮子岭矿区含锂瓷石矿、宜丰县东槽鼎 兴瓷土矿等。2022年和2023年是中国碳酸锂供应 的主产区之一,2023年产量近10万 t碳酸锂,具有 “亚洲锂都”美誉。然而,由于市场变化、开发成本 高和环保限制,截至2024年9月江西地区云母开工 率仅为40%。江西省拥有40家左右碳酸锂生产企 业,多数为小厂,主要做代工,目前基本停产。此外,江西宜春414矿床和江西同安一带的细晶岩及花岗岩中的磷锂铝石型锂矿,尽管具有开发潜力,但目前由于成本问题尚未实现经济化利用。

新疆的锂矿资源主要集中在高海拔的锂铍矿 区,主要锂矿山多位于海拔4500~5000 m的高海拔 地区,地形复杂,降水丰富,地质灾害频繁,开发难 度较大。目前,新疆的多处锂矿主要处于勘探和开 发论证阶段,如和田县大红柳滩509道班西矿区的开发方案已通过审查,计划年采规模为300万 t。

4 锂资源供应现状与市场预期

4.1 全球供应分布与影响

据《全球锂市场潜力分析》(第一财经,2023)以 及《2024 年中国锂行业研究报告》(21 世纪财经, 2024)的分析,全球锂资源供应显示,虽然锂资源广 泛分布,但高品位、易开采的矿床主要集中在西澳 大利亚、南美“锂三角”(智利、阿根廷、玻利维亚)及 非洲等地区。这种资源分布集中带来的地缘政治 风险和供应链依赖问题,正在推动锂资源开发的多 元化布局。西澳大利亚占据全球硬岩型锂矿供应 的主导地位,2022年占全球供应量的53%左右。南 美“锂三角”以盐湖开采为主,智利和阿根廷贡献了 全球大部分的卤水型锂资源,玻利维亚锂资源储量 丰富,其开发仍处于早期阶段。而非洲的新兴市场 开发潜力巨大,正在成为全球锂供应链的重要补 充。

4.2 中国的角色与挑战

中国在全球锂资源供应链中具有核心地位,是全球最大的锂盐加工国,承担了65%以上的锂盐加工任务。然而,中国锂资源开发面临多重挑战:(1)地理与环境因素:中国的锂资源集中于青海、西藏、川西、新疆等自然环境比较恶劣的地区,这些高海拔、寒冷干旱的条件显著增加了开采难度和成本;(2)技术限制:中国在盐湖提锂方面技术复杂,效率较低,难以与南美盐湖资源竞争。锂云母提锂也因高成本和环保限制未能实现大规模低成本化生产;(3)开发周期长:从勘探到实际产能释放往往需要数年时间,这种长周期限制了锂供应的快速扩张,同时下游需求的快速增长加剧了供应链的不匹配。(4)资本投入不足:尽管锂矿已成为资本热点,但许多项目从投资计划到实际开发进展缓慢,资金缺口制约了项目产能的释放;(5)进口依赖度高:中国锂矿资源对外依赖度高达80%以上,特别是依赖从澳大利亚进口精矿来满足国内加工需求,这一现状加剧了对国际市场价格波动的敏感性。

4.3 新兴市场的崛起

非洲和巴西等新兴市场近年来迅速开发锂资源,成为全球供应增量的重要来源。非洲在2024年预计贡献全球10%的锂产量,中国企业在非洲的投资为当地锂资源开发提供了关键支持。巴西近年来获得大量国际投资,计划在未来几年显著提高产量,成为南美地区除“锂三角”外的重要锂资源供应国。

4.4 市场供应与需求预期

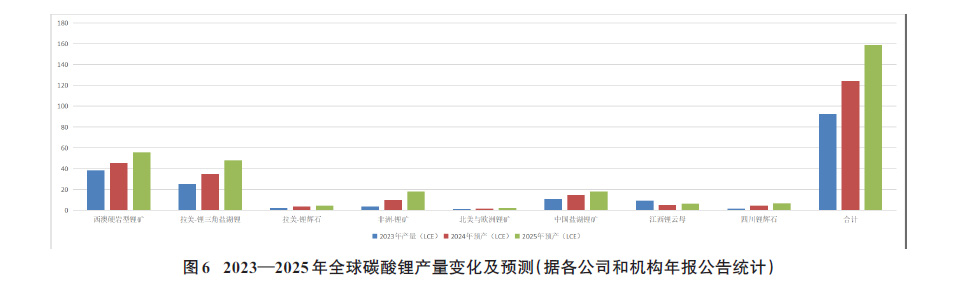

全球锂供应在过去几年保持高速增长,2023年 供应量增加约23%,达到18万 t LCE(21世纪财经, 2024)。据预测2024 年全球锂资源增量为35 万 t LCE,消费增量为 14万 t LCE,市场将出现约25万 t 的过剩量,过剩比例达20%。据笔者整理统计: 2024年碳酸锂预期总产量约为109.4万 t LCE,2025 年预计产量约为138.1万 t LCE,增量约28万 t LCE (图6)。总体来看,2024年全球碳酸锂市场仍呈现 供大于求的格局,这一过剩趋势将持续至2025年, 近两年全球锂资源供应将在多重因素的推动和限 制下保持适度增长。

然而,尽管供大于求的短期趋势明确,但锂市场的长期走势仍取决于电动汽车(EV)、储能(ESS)以及新兴技术的需求增长。预计到2030年,随着可再生能源转型和电动化浪潮加速,锂资源市场将迎来新一轮需求高峰。

5 全球锂矿勘探与开发趋势

全球锂矿勘探和开发趋势表明,未来几年,锂产业将呈现出需求高速增长、产能迅速扩张、技术持续创新和区域多元发展的特点。这不仅为新能源产业提供了原材料保障,也将深刻影响全球锂资源的地缘格局。

5.1 需求增长与产能扩张

锂作为新能源电池不可或缺的关键原材料,需求增长趋势十分明确。据《2024年中国锂行业研究报告》,全球锂矿需求量主要受到电动汽车(EV)和储能系统(ESS)产业的强劲推动。新能源汽车市场的快速扩张将继续拉动锂电池需求,其中锂电池占据锂消费的70%以上。到2036年,全球锂矿市场规模预计将以8.4%的复合年增长率增长。与此同时,储能行业的兴起,特别是以电网和家庭储能为代表的领域,也为锂资源需求注入了新的增长动力。

为应对需求的持续增长,全球锂矿产能扩张迅 速。预计2025—2026年全球锂矿、盐湖及黏土提锂 项目的投产和投料爬坡将逐步兑现,全球有效供应 有望明显提升。根据东证衍生品研究院(2022)数 据,到2025 年全球锂矿新增产能预计可能达到 105.87万 t LCE,其中硬岩锂矿占比达67%,卤水锂 矿占比33%。这些新增产能将集中在澳大利亚、南 美、非洲等地。主要项目包括澳大利亚:Green⁃ bushes扩产、Mt. Holland项目投产,进一步巩固其全 球锂矿霸主地位。南美阿根廷Cauchari-Olaroz等多 个盐湖项目进入全面生产阶段。非洲津巴布韦、马 里等新兴市场快速崛起,中国企业的投资起到了重 要推动作用。

5.2 资源勘探加速

根据国际能源署《2024年全球关键矿产展望》, 锂矿勘探活动正在全球范围内加速。截至2024年, 全球探明的锂矿资源量较2019 年增长率为30%。 这主要得益于地质勘探技术和数据分析的进步显 著提升了勘探效率,以及前期锂价上涨推动勘探投 资。除传统产锂国家外,非洲、亚洲和欧洲的新兴 市场也加入锂资源开发行列。然而,需要注意的 是,尽管资源量增加,但从勘探到实际生产仍需要 相当长的时间,市场供需平衡仍可能面临波动。

5.3 技术创新

新质生产力依托于数字化、网络化、智能化为代表的现代信息技术等新技术,涉及高新技术产业、绿色经济产业、高端装备制造等为代表的新产业,以及新能源、新材料、生物技术等为代表的新领域。新质生产力的发展离不开创新驱动。科技创新能够催生新产业、新模式、新动能,是发展新质生产力的核心要素。作为新能源锂电产业,锂矿开采和提取技术的快速发展显著改变了全球锂产业的格局:

(1)直接提锂技术(DLE)的突破:DLE技术已经 实现了商业化应用,大幅缩短了锂的提取时间,从 传统方法的18个月缩短至几天甚至几小时。这项 技术不仅提高了锂的提取效率(从40%~60% 提升 到80%~90%)。美国、智利和中国等国均在这一领 域取得突破。

(2)高纯度锂盐生产:新技术如DLE-R使直接从原矿生产99.9%纯度锂盐成为可能,大大减少了对传统精炼流程的依赖。

(3)地热和油井卤水提锂:美国在地热卤水提锂技术方面已积累了十几年的成果,准备进行商业化应用。这种方式利用现有资源降低成本,提高综合利用率。

(4)新型分离技术:纳米级离子筛分膜等技术在盐湖提锂中的应用极大地提升了分离效率,为低品位矿床开发提供了可能性。

(5)综合开发利用:锂矿山综合开发利用成为趋势,采选冶垂直一体化项目增多,不仅优化了生产流程,还减少了环境影响。

5.4 区域发展

截至2024年,全球锂矿开发呈现出更加多元化特征:

(1)亚太地区:澳大利亚和中国仍是全球锂资源开发的核心地区。澳大利亚专注于硬岩锂矿开采,保持全球最大锂矿生产国地位,但正努力发展下游加工能力,以增加产业链价值。中国则加速海外投资布局以弥补国内原料供应不足。

(2)北美地区:美国在地热卤水提锂领域取得进展,《通胀削减法案》助力本土锂产业快速发展,加拿大魁北克省成为新热点。

(3)南美地区:智利和阿根廷产能快速增长,但玻利维亚的资源开发仍受制于技术和政策限制。

(4)欧洲:积极推动本土锂矿开发。欧洲推动 锂资源本地化开发,重点项目包括葡萄牙Barroso和 塞尔维亚Jadar项目,地热卤水提锂技术也逐渐兴 起。塞尔维亚的Jadar锂矿项目尽管在某个阶段暂 停,但仍被视为欧洲最有潜力的锂矿项目之一,具 有战略重要性。该项目由力拓集团(Rio Tinto)主 导,预计年产量可达到数万吨碳酸锂当量,将显著 提升欧洲在全球锂供应链中的地位。

6 结论

锂作为21世纪清洁能源转型的重要金属,其需求的迅猛增长推动了全球资源勘探和开发的快速发展,使得国际市场对锂矿产能、供应链稳定性和技术创新提出更高要求。锂资源分布广泛但不均衡,主要集中在南美“锂三角”、澳大利亚、中国及非洲等地区。当前开发的锂矿类型以卤水型和硬岩型为主,沉积型锂矿虽尚未形成工业化,但具有开发潜力;当前,南美“锂三角”(智利、阿根廷、玻利维亚)、澳大利亚以及中国是全球锂资源的核心产区,其中南美以卤水型资源为主,澳大利亚以硬岩型开发领先,中国在资源开发、加工与产业链整合方面发挥重要作用。同时,非洲、巴西等正加快勘探与开发产能提升,锂资源开发呈现多元化趋势,更多国家和地区正积极参与锂矿勘探和开发;中国在全球锂资源开发中占据重要地位,不仅拥有丰富的本土资源,还通过技术创新和全球布局,在锂资源的开发和生产中发挥着越来越重要的作用;全球锂资源供给正快速增长,技术创新(如DLE技术)提高了提取效率,有助于降低成本。

未来锂资源的勘查开发与利用仍面临诸多挑战,包括市场价格波动、高成本产能退出、新项目投入、全球电动汽车和储能需求、地缘政治风险以及环境保护的制约。为此,全球锂资源的开发需要在平衡供需、优化技术与保护生态之间找到长期发展的解决方案。通过新质生产力的发展,深化国际合作、推动技术进步与提高资源利用效率,锂资源将为全球清洁能源转型和可持续发展提供有力支撑。